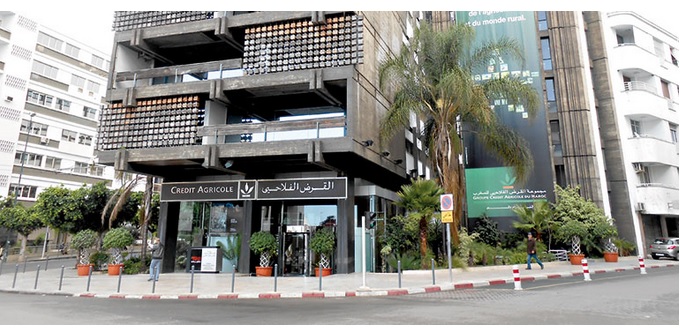

Le Crédit agricole du Maroc lance un emprunt obligataire d'un milliard de DH

- --

- 23 septembre 2017 --

- Business

Le Crédit agricole du Maroc va lever un emprunt obligataire subordonné de 1 milliards de DH. L’Autorité Marocaine du Marché des Capitaux (AMMC) vient de viser une note d’information relative à l'émission de cet emprunt. L’ opération porte sur l'émission de 10.000 obligations subordonnées d’une valeur nominale unitaire de 100.000 DH, cotées à la Bourse de Casablanca et non cotées et réparties en huit tranches.

D’une maturité de 7 ans, les quatre premières tranches (de A à D) sont soumises à un taux d’intérêt fixe (entre 3,81% et 4,01%) et un taux d’intérêt révisable annuellement (le taux facial sera entre 3,17% et 3,37% pour la première année), assortis d’une prime de risque comprise entre 80 et 100 points de base (pdb). Les quatre autres (de E à H) d’une maturité de 10 ans, offrent, quant à elles, une prime de risque entre 90 et 110 pbs, pour un taux fixe, compris entre 4,22% et 4,42%, et un taux révisable annuellement (le taux facial sera entre 3,27% et 3,47% pour la première année).

Toutes les tranches sont remboursables in fine et ne bénéficient d’aucune garantie, précise le gendarme de la bourse, notant que l’allocation se fera selon la méthode de l’adjudication à la française, avec une priorité aux tranches F et H, puis aux tranches B et...

D, ensuite aux tranches E et G et enfin aux tranches A et C. La présente émission est réservée aux investisseurs qualifiés de droit marocain tels que listés dans la note d’information relative à l’opération. La limitation de la souscription aux investisseurs qualifiés de droit marocain a pour objectif de faciliter la gestion des souscriptions sur le marché primaire. Il reste entendu que tout investisseur désirant acquérir les obligations Pour sa part, la période de souscription s’étalera du 28 septembre courant au 02 octobre prochain inclus. Selon CAM, le présent programme vise à répondre aux enjeux du plan stratégique de développement du Groupe tout en renouvelant son engagement dans le cadre de la mission de service public dont il est investi.

Cette opération a pour objectif le financement et l’accompagnement du monde rural dans son intégralité, et plus spécifiquement le secteur de l’agriculture et de l’agro-industrie, outre le renforcement de ses fonds propres réglementaires et par conséquent, l’amélioration de ses ratios prudentiels (solvabilité et liquidité). L’obligation subordonnée se distingue de l’obligation classique en raison du rang de créance contractuellement défini par la clause de subordination. L’effet de cette clause de subordination étant de conditionner en cas de liquidation de l’émetteur le remboursement de l’obligation au désintéressement de tous les créanciers privilégiés ou chirographaires.

Avec MAP

Commentaires